강달러를 만드는 미국의 대선 미국 대선 달러 환율 전망 상관관계는

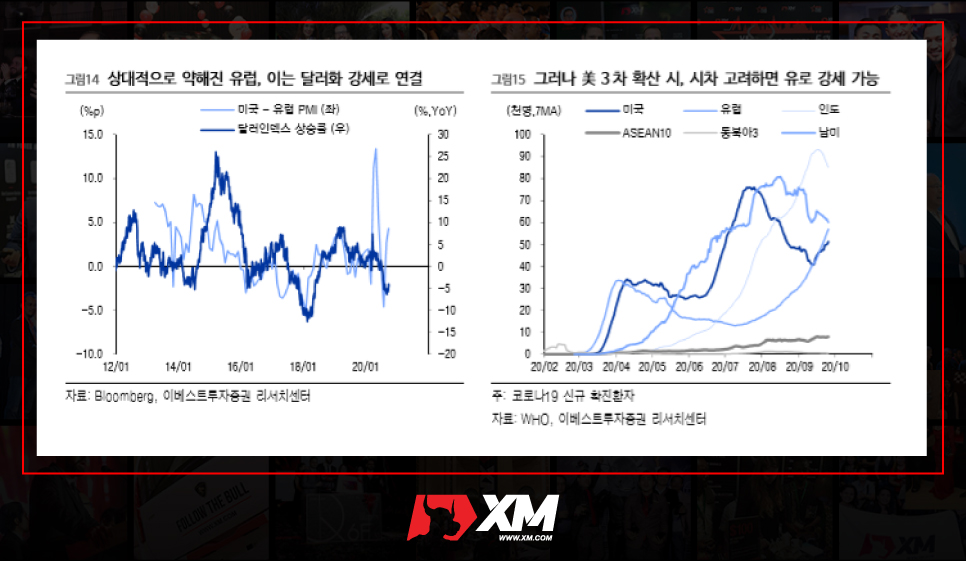

유럽의 코로나 확산, 미국 부양책 합의지연 등의 이슈는 달러화의 강세 요인으로 작용하고 있다. 이는 달러화와 역의 상관관계를 가진 원자재에는 디스카운트(가격하락)로 볼 수 있다. 중요한 점은 강달러를 만드는 미 대선이 코앞으로 다가왔다는 것이다. 이는 달러 환율 전망 달러 강세를 의미한다.

1968년부터 현재까지를 기준으로, 미국 대선을 앞둔 9~10월경 강달러가 나타났다. 단순 평균값

으로 9월과 10월 각각 0.63%와 1.33% 강세를 보였다.

미국 대선을 앞두고 변동성을 가져올 다른 요소는 재검표(투표결과 불복)이다. 앞서 2000년 재검표 사태(조지 부시 vs 앨 고어) 당시 MSCIEM 지수는 1988~2016 평균치를 7.4% 압도했다.

7월 30일 트럼프 대통령은 코로나19로 인한 우편투표(부재자투표) 도입은 역사상 가장 큰 오류라 언급 한 바 있다. 서베이 결과 전체 투표 가운데 직접 우편투표와 직접 사전투표 비중은 각각 35%, 22%로 예상되고 있다. 지지율을 고려하면 우편투표는 트럼프 대통령에게 불리한 조건이며 결과에 따라 재검표까지 갈 수 있다.

대선 결과를 예단할 수 없지만 달러화는 기술적으로 최소 96달러 인덱스 수준까지 반등이 가능하며, 이는 원자재의 추가적인 하방 리스크로 작용할 수 있다.

중장기적 달러 환율 전망은 달러 약세, 이는 금값, 국제유가 저가 매수 기회

단기적으로 달러화의 기술적 반등과 원자재의 추가 하락 가능성은 여전히 높다. 그러나 중장기적 방향을 놓고 본다면 미국 대선을 앞둔 불확실성 구간은 일시적인 조정에 그칠 것으로 예상된다.

유럽 내 코로나 2차 확산이 빠르게 진행 중이다. 미국보다 상대적으로 부진한 유럽 경기는 다시 달러 환율 전망이 달러 반등으로 이어지고 있다. 그러나 미국의 3차 확산 가능성에 주목할 필요가 있다. 9월 중순부터 미국 역시 신규 확진 환자가 재 급증하고 있다. 한편 유럽 주요국들은 야간영업 금지. 야외 마스크 착용 등 통제 재강화로 선회했다. 만일 유럽 내 2차 확산이 진정된다면 미국 간 시차를 고려했을 때 달러화는 다시 약세로 재전환 될 수 있다.

자본시장에서 화폐 역시 상품으로 분류된다. 통화량이 증가하면 화폐가치는 자연스럽게 절하된다. 달러 환율 전망 역시 이 관점에서 살펴본다면. 코로나로 G20에서 뿌린 돈의 양은 24조 달러 수준인데 이중 미국이 40%를 차지한다. 즉 절대적으로 많이 풀린 미국 달러화를 감안하면 화폐가치는 자연스럽게 하락하는 것이 맞다.

미국의 대선과 재검표 가능성은 달러 환율 전망을 단기적으로 강세로 이끌고, 원자재 시장의 추가적인 하락으로 연결될 수 있다. 그렇다면 중장기적으로는 2021년 달러 인덱스 수준으로 80대까지 하락이 가능하다. 그러한 점에서 미국 대선을 앞둔 불확실성과 달러 강세 현상은 원자재의 저가 매수의 기회로 접근이 필요하다.

*팁 국제시장에서 원자재는 달러화로 거래가 되기 때문에 달러 강세가 이어지면 거래통화인 달러에 반영되는 원자재 가격은 상대적으로 가치가 하락한다.

금값, 다시 찾아온 저가 매수 기회 금값 전망

금 가격은 지난 8월에 이어 2차 조정이 발생했다. 당시 조정국면에서도 금 기대 가치는 고평가 수준을 유지했었으나 이번 매크로 이슈로 RSI는 저평가 레벨에 근접했으며, ETF 금 보유량은 빠르게 빠져나갔다. 11월 인도의 최대 금 소비 기간인 디왈리 축제가 예고되어 있으나 코로나19 영향으로 이 역시 기대하기 어렵다. 다만 아래의 2가지 이유로 금값 낙관을 기대해 볼 수 있다.

1. 인플레이션 헤지 수단 - 유가는 기대 인플레이션에 영향을 주는 가장 중요한 요소이다. 저유가 기조가 유지되고 있으나 기저 효과를 감안하면 내년 상반기 기대 인플레이션 상승이 가능하다. 특히 연준의 AIT 도입은 사실상 박스권 명목금리를 통해 고압경제를 용인하겠다는 의미이다. 이 같은 상황에서 금의 인플레이션 헤지 수요는 계속 유지될 수 있으며, 향후 12개월 금 가격은 최대 온스당 2300$까지 가능하다.

2. 달러화 디스카운트 - 미국 대선을 앞두고 달러 환율 전망이 반등이 이어지고 있다. 이 같은 달러 강세는 미국 대선을 앞두고 더욱 강해질 확률이 높으며 금과 역의 상관관계인 금 가격은 추가 하락까지 가능하다. 그러나 중장기적 관점에선 약 달러 기조는 여전히 유효하므로. 유럽과 미국 각 코로나19 재확인 시차 그리고 미국 대선 이벤트가 후퇴할 경우 금 디스카운트 요인은 해소될 확률이 높다.

결론적으로 4분기부터 금 값이 추가 하락한다면 적극적인 추격 매수가 이용 가능한 전략이다. RSI와 달리 지금의 금 가격을 기대가 치 치수로 살펴보면 아직 저평가로 보기 어렵지만 미국 대선과 재검표 이벤트가 현실화될 경우 기술적으로 저평가 레벨인 온스당 1800$까지 하락이 가능하다.

출처: Bloomberg, 이베스트 투자증권

'마켓분석' 카테고리의 다른 글

| 자산시장 과열을 확인하는 유용한 지표들 (VIX, 하이일드 스프레드, DXY, 풋 콜 비율) (0) | 2021.02.16 |

|---|---|

| 연말에는 왜 배당주가 오를까? (배당주 순위와 추천) (0) | 2021.01.12 |

| 2021 미국 주식 투자시 주의해야 할 점 (0) | 2021.01.05 |

| 보잉 주가와 737MAX 운행 재개 (0) | 2020.12.31 |

| 테슬라 공매도 방법 (개인투자자) (0) | 2020.12.24 |